「資金繰り苦しい。」「資金ショートしそう。」

そのようにお考えではありませんか。

会社経営を行うと、必ず資金繰りが苦しいタイミング訪れます。

キャッシュフローが回らないときに適切な資金繰りを行うことが、会社経営を続ける上で最も重要です。

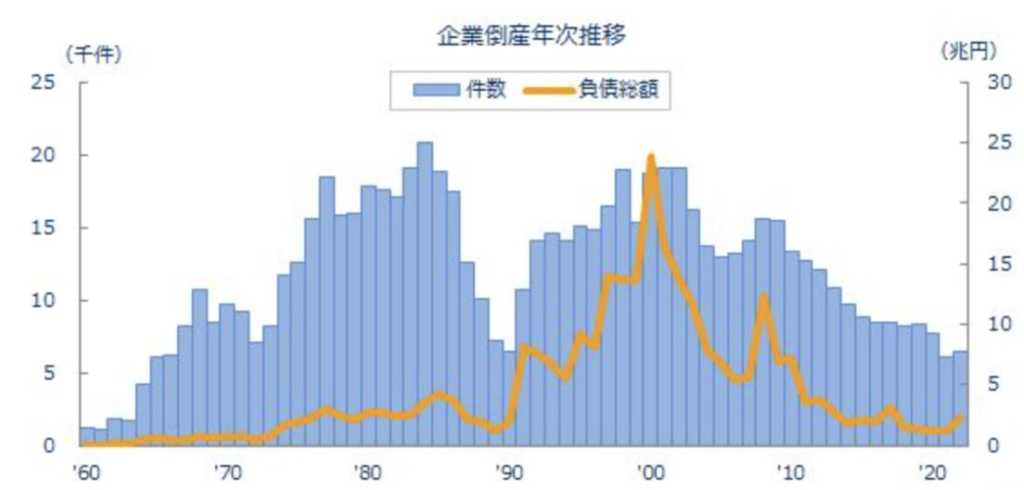

近年では金融機関の貸し出し態度の緩和や資金繰りの手段が多様化したことにより、東京商工リサーチによると2000年以降は小規模事業者・中小企業の倒産数は減少傾向にあります。

多様に増えた選択肢の中から、自社のニーズや課題に合わせた適切な資金繰りを行えば会社を存続することが可能な時代となっています。

そこで本記事では資金繰りが苦しいとお考えのために、財務状況に合わせた資金繰りの手段について詳しく解説します。

下記は資金繰りが苦しい時に検討すべき資金調達手段と経営改善の具体的な方法になります。

▼早急に資金が必要な人向け

▼1ヶ月〜3ヶ月の期間での資金調達を希望している人向け

▼資金繰りのために今すぐに検討すべき経営改善の方法

|

資金繰りが苦しい時に検討すべき資金調達手段8選

資金繰りが苦しい時に検討すべき資金調達方法8選をご紹介します。

調達にかかる期間、審査難易度を以下の表で比較しています。

| 資金調達方法 | 調達かかる時間 | 審査難易度 |

| ファクタリング | 最短即日〜3日 | 低 |

| ビジネスローン | 最短即日〜3日 | 低 |

| 日本政策金融公庫の融資 | 1ヶ月〜2ヶ月 | 中 |

| プロパー融資 | 1ヶ月〜2ヶ月 | 高 |

| 信用保証協会の保証付き融資 | 2ヶ月〜3ヶ月 | 中〜高 |

| 補助金・助成金 | ー | 中 |

| 手形割引 | 1ヶ月〜2ヶ月 | 高 |

| 株式出資 | ー | 高 |

早急に資金調達できる方法から順に、それぞれの特徴を詳しく解説します。

ファクタリング

ファクタリングとは、入金期日前の売掛金を早期に現金化する資金調達方法です。

自社の財務状況が悪く金融機関から借入できないケースでも利用可能なので、近年中小企業に利用されている資金調達手段です。

売掛債権を発行する売掛先の信用力と支払い能力が審査の比重の9割程度となるため、赤字・税金滞納中でも審査に通ります。

自社の財務状況が審査にほとんど影響を及ぼさないので、ファクタリングの審査通過率は90%程度あるとされています。

申し込みから即日〜3日程度で資金調達が可能となので、早急な資金繰りが必要な時におすすめです。

ファクタリングによる資金調達は、売掛債権の売却のためバランスシートに負債として計上されません。

そのため負債を増やさずに現預金を増やすことができるので、自社の財務を圧迫せずにすみます。

非常に利用しやすい資金調達方法ですが、融資の金利に比べ手数料が高くなるデメリットも存在します。

融資の手数料は1%〜4%程度ですが、ファクタリングの手数料は3%〜20%程度あります。

ただし経営状況が悪くても利用できる点は、他の資金調達方法と違い大きなメリットになるでしょう。

ファクタリングは経済産業省が推奨している資金繰りの手法

経済産業省も流動資産を用いた資金調達を推奨しており、売掛債権の利用を促進しています。

2022年の中小企業庁の中小企業白書では、オンラインで取引を行うファクタリングを銀行融資などの伝統的な資金調達の補完金融として取り上げられており、ファクタリングは中小企業の資金繰りが急速に普及しています。

現在欧米ではファクタリングによる資金調達が一般的になっており、

以下は株式会社ブライトリーチとACLEAN会計事務所の監修の元、厳選したおすすめのファクタリングサービスです。

| ファクタリングサービス | 特徴 |

| ビートレーディング | 月間契約件数が800件を超える老舗ファクタリングサービス。

手数料は2%〜12%となっています。 3万円〜7億円の売掛債権の取引実績があり、取引額に制限はありません。 オンライン完結のサービスで、申し込みから入金まで最短5時間で対応しています。 |

| アクセルファクター | 累計取引額200億円のファクタリングサービス。

手数料は2.0%〜20%と設定されており、30万円〜1億円の取引が可能です。 柔軟な審査が特徴で赤字・債務超過の方でも利用できます。 |

| ファクターズ | リピート率91.3%・審査通過率93.4%を誇るファクタリングサービス。

午前中までに申し込みを行えば15時までに売掛債権の現金化が可能 |

ビジネスローン

ビジネスローンとは銀行や消費者金融、信用組合からの事業資金用ローン商品のことを指します。

カードローンとは異なり総量規制がないため、年収よりも大きな額を借入可能です。

融資と比較しても審査の時間が短く最短即日での資金調達が可能です。

ただし金利は融資と比較して高くなりやすいデメリットがあります。

例えばアイフルの事業者向けビジネスローンは金利3.0%〜18%と設定されています。

ビジネスローンでの借入は返済が遅れた場合、信用情報が傷が入るため銀行などの金融機関の融資審査に通りづらくなります。

返済見込みがあり一時的に運転資金や設備投資資金が必要な場合は、ビジネスローンの利用はおすすめとなります。

| 代表的な銀行ビジネスローン | 年利 | 借入限度額 | 運営会社 |

| あんしんワイド | 0.9%〜14.0%(実質7.0%~10%前後) | 最大1000万円 | GMOあおぞらネット銀行株式会社 |

| ビジネスローンフィンディ | 2.0%〜14.0% | 100万円〜1000万円 | 福岡銀行 |

| paypay銀行ビジネスローン | 1.8%〜〜13.8% | 最大1000万円 | paypay銀行株式会社 |

日本政策金融公庫からの融資

日本政策金融公庫は、株式会社日本政策金融公庫法に基づいて運営される株式会社です。

小規模事業者や中小企業のための国が100%出資した機関となっています。

資金調達が困難な小中規模の事業者を応援する目的の元運営されているので、経営・財務状況が厳しい方でも融資が可能です。

国の政策の下、民間金融機関の補完を旨としつつ、社会のニーズに対応して、種々の手法により、政策金融を機動的に実施する。

日本政策金融公庫は「環境変化によるセーフティネット需要の対処」「新規事業の創出」「地方活性化の貢献」をモットーに運営されています。

下記では資金繰りが苦しい事業者でも利用できる融資制度をご紹介します。

| 融資制度 | 対象者 |

| 一般貸付 | 金融・娯楽業以外を営む事業主 |

| マル経融資 | 従業員20人以下の事業主 |

| 経営環境変化対応資金 | 社会情勢により売上低下している事業主 |

一般貸付|利用用途が幅広い

金融や娯楽業を除くほとんどの業種で利用できる融資制度で、運転資金や設備資金として利用できます。

▼一般貸付で利用できない業種の具体例

- 銀行、貸金、保険、金融取引

- パチンコ、競馬、競艇

利用条件に細かいルールが存在せず、ほとんどの個人事業主・中小企業の方が利用対象になります。

一般貸付の概要は以下のようになります。

| 利用用途 | 運転資金 | 設備資金 | 特定設備資金 |

| 融資限度額 | 4800万円 | 4800万円 | 7200万円 |

| 金利 | 〜2.85% | 〜2.85% | 〜2.85% |

| 返済期間 | 〜5年 | 〜10年 | 〜20年 |

| 担保・保証人 | ー | ー | ー |

| 据え置き期間 | 1年以内 | 2年以内 | 2年以内 |

事業を営んでいる方なら誰でも利用できる上に、融資限度額が大きい特徴があります。

担保の有無は申し込みされている方の希望によって決まります。

中小企業に利用されやすく審査に通りやすい融資となっているので、小規模事業者はマル経融資の申し込みを行うと良いでしょう。

マル経融資|小規模事業者向け

小規模事業者を営む方に向けた融資制度で、利益が安定しない個人事業主でも審査の優遇があり無担保・無保証人で借入することができます。

商工会や商工会議所、都道府県商工会連合会の経営指導を受けており、推薦された方が利用対象となります。

利用条件として従業員数が20人以下の法人・個人事業主である必要があります。

マル経融資の概要は以下になります。

| 利用用途 | 運転資金、設備資金 |

| 融資限度額 | 最大2000万円 |

| 金利 | 1.21% |

| 返済期間 | 運転資金の場合:最大7年 設備資金の場合:最大10年 |

| 据え置き期間 | 運転資金の場合:1年以内 設備投資の場合:2年以内 |

| 保証人・担保 | 無し |

マル経融資は日本政策金融公庫の融資や他の金融機関の融資と比較して、最も金利が低い特徴があります。

ただし創業1年未満の方は利用できないので、注意が必要です。

セーフティネット貸付(経営環境変化対応資金)|直近1年で売上が下がった方向け

経済や社会情勢によって会社の売上が一時的に落ちてしまった方向けの事業立て直しの融資制度で、経営状況が傾いている事業者が利用可能となります。

利用者の条件は以下になります。

- 最新の決算の売上が前期よりも5%減少している場合

- 直近3ヶ月の売上が前年度・前々年度と比較して5%減少している場合

- 社会情勢の変化により資金繰りに支障を抱えている場合

上記の条件に加え中長期で売上回復が見込まれる方は、審査に通ります。

セーフティネット貸付の概要は以下の通りです。

| 利用使途 | 設備資金・運転資金 |

| 融資限度額 | 4,800万円 |

| 金利 | 0.71~2.85% |

| 審査期間 | 1週間〜2週間 |

| 返済期間 | 運転資金の場合:15年 運転資金の場合:8年 |

| 据え置き期間 | 運転資金の場合:3年以内

設備資金の場合:3年以内 |

セーフティネット貸付の審査期間は1週間〜2週間程度で入金まで最長1ヶ月とされているので、売上が減少しており早急に融資による資金繰りが必要な方におすすめです。

信用保証協会の保証付き融資

信用保証協会とは、信用力の乏しい中小企業や小規模事業者が民間金融機関から借入れを行う際に「公的な保証人」として入り、融資をひきやすくする公的機関です。

- プロパー融資に比べて審査に通りやすい

- 実績のない創業者でも利用できる融資制度も存在する

- 担保がなくても利用できる

- 長期借入が可能

▼信用保証協会の保証付き融資のデメリット

- 融資の金利に加えて数%の信用保証料を払う必要がある

信用保証付き融資は保証許諾の審査期間に約2週間〜1ヶ月要します。

その後金融機関からの審査があるので、融資を受けるまでに最大2ヶ月程度を想定しておくと良いでしょう。

信用保証協会の保証付き融資を利用する場合、地銀やメガバンクに比べ信用金庫への申し込みが最も審査に通りやすいです。

信用金庫(以下、信金と略称)は中小企業や個人を主な顧客とし、地域の人々が利用者または会員となることで相互扶助を目的とした協同組織として運営される金融機関です。

信金の利用者は大企業は対象外となっており、従業員数300人以下・資本金9億円以下が利用者の条件となっています。

銀行からの融資に比べ金利が高い分、審査通過率が高い傾向があります。

制度融資

制度融資は信用保証協会に加えて地方自治体が連携することで、借入をスムーズにする保証付き融資制度の一部です。

地方自治体が貸付原資の一部を負担するため、低金利で利用できるメリットがあります。

地方自治体によって融資メニューが異なり、社会情勢に合わせたプランが存在します。

地方自治体と民間金融機関、信用保証協会の3者が連携して行う融資になりますので、通常の保証付き融資より時間がかかる傾向にあるので早急な資金繰りが必要な方には向いてないかもしれません。

プロパー融資

プロパー融資とは信用保証協会の保証なしで直接地方銀行やメガバンクから借入することです。

信用力のある中小企業に利用されており、信用保証付き融資と比べて「保証の手数料がかからない」「会社の信用力の向上」「融資金額の上限なし」のメリットがあります。

中小企業はプロパー融資の利用は難易度が高いと言われています。

特別なケースを除いて創業から2期目まではプロパー融資を実行しない金融機関がほとんどです。

一般的にプロパー融資を受けられる条件は以下の4つが挙げられます。

- 3期の決算が終わり直近黒字である

- バランスシートの資本が増えている

- 保証付融資で返済実績がある

- 返済計画が現実的である

助成金や補助金

助成金や補助金とは、返済の必要がない国や地方公共団体からの支援金になります。

助成金や補助金には様々な種類があります。

中小企業の方が利用できる主な助成金や補助金の一例を下記にまとめてました。

| 助成金・補助金 | 詳細 |

| 雇用調整助成金 | 事業活動の縮小が余儀されなくなった方で従業員の雇用を維持したい方向けの助成金。 |

| キャリアアップ助成金 | 非正規雇用者を正社員化、処遇改善に取り組みをおこなたい方向けの助成金 |

| 人材開発支援助成金 | 従業員のスキルアップのための職業訓練開発や訓練中の賃金を一部補助する助成金 |

| 事業再構築補助金 | 事業転換や新規分野の事業開拓を行う中小企業を支援する補助金 |

| IT導入補助金 | 中小企業・小規模事業者の自社のニーズに合うITツール導入にたいして、費用を一部負担する補助金 |

上記のように多岐に渡った用途の助成金・補助金が存在しています。

返済の必要のない補助金や助成金は非常にありがたい存在ですが、利用するためには審査に通るならければなりません。

実際に補助金や助成金が支給されるのは、お金を使った後になるケースが多いので、こちらも注意するようにしましょう。

手形割引

手形割引とは、約束手形を支払期日前に現金化することです。

ファクタリングに一見すると似ていますが、手形割引の際に利用するのは約束手形になります。

手形割引の場合、「償還請求権」があるため、万が一不渡りになってしまった場合、手形割引を利用した人が支払いを行わなければなりません。

一方、ファクタリングは、この償還請求権がないため、万が一、売掛金を発行した売掛先が倒産しても支払いの義務はありませんので安心してください。

経済産業省は2026年までに約束手形の廃止を発表していおり銀行も対応しなくなってきているので、手形割引は手段としてはありますが現実的に検討するすべき資金調達方法ではないでしょう。

株式出資

株式を使った資金調達方法をエクイティファイナンスといいます。

新しく株式を発行して資金調達する方法です。エクイティファイナンスには主に3つの種類があります。

- 株主割当増資

- 第三者割当増資

- 公募増資

株主割当増資とは、既存株主に保有株式数に応じて新たに発行する株式を割り振る方法です。

既存株主に割り当てをするため、経営が大きく変わってしまう可能性は少ない資金調達方法になります。

ただし新しい株主を獲得することができません。

第三者割当増資とは、特定の第三者に新たに発行する株を割り振る資金調達方法です。

第三者割当増資は、重要な取引先に株式を割り振りたい場合や株価が低くて株主割当増資などができない場合などに使われます。

公募増資とは、不特定多数の出資者を募るものです。公募増資を行うことによって、株主を増やすことができますが、その分、経営を揺るがす株主が入ってしまう可能性があるので注意が必要です。

株式出資は上場や会社売却などのexitができるビジネスでないと、大型の資金調達は難しい現状があります。

そのため中小企業経営における株式出資の資金調達は難易度が高いとされています。

資金繰りが苦しい時に行うべき経営改善8選

この章では資金繰りが苦しい時に、おこなべき経営改善の方法は主に8種類あります。

|

経費の削減

経費の削減を行うことによって経営改善に大きな効果があります。

もちろん必要な経費を削る必要はありませんが、無駄な経費はどんどん削るようにしましょう。

削られる経費としては以下のようなものが挙げられます。

- 旅費交通費

- 接待交際費

- 福利厚生費

- 総務業務に関する費用

ただし経費の削減を行いすぎてしまうと、従業員に反発を受ける可能性があります。

そのためまず経営者の周りの諸経費を削ることから始めましょう。

金融機関の支払いのリスケ

経営が苦しくなった場合、金融機関に支払いのリスケジュールを頼むのも良いでしょう。

リスケを行うことによって、1回あたりの返済額を少なくできます。金融機関の返済金額は一般的に大きな金額になっている場合が多いので大きな効果が見込めるでしょう。

ただし、金融機関へ支払いのリスケをお願いするのは、金融機関の印象を悪くしてしまうことにもなります。

次回以降の融資に大きな影響を与えてしまう可能性がありますので、十分検討してから行うようにしてください。

支払いサイトの遅延交渉

取引先に支払いを延期してもらう交渉をするのも1つの方法です。

支払いを延期してもらうことによって、当面の資金繰りを改善させることができるでしょう。

ただし、必ず支払いは行わなければなりませんし、支払いサイトの遅延交渉を行うとその後の取引に大きな影響を与えるのが一般的です。

特に何度も支払いサイトの遅延交渉を行うと、取引を解消されてしまう可能性がありますので、よく検討してから行うようにしてください。

在庫の削減

在庫を抱えるビジネスを行っている場合、在庫の削減を行うのも経営改善のための1つの方法です。

在庫管理するだけでもお金がかかるので、財務状況がどんどん悪くなっていくと、高い値段で売れなくなってしまう可能性もあります。

バーゲンなどで在庫の一掃セールを行えば、とりあえず当面の資金を手にすることが可能です。

在庫を削減し、スリムな経営にするのも1つの方法でしょう。

人件費の削減

人件費の削減も経営が苦しくなったときに効果があります。

特に人件費は高額になりやすいため効果は非常に大きいでしょう。

リストラを行うことで高額な固定費である人件費を削減できるためキャッシュフローは大幅に改善されるケースがあります。

実際に私は銀行員時代を担当した企業の中にも、人件費の削減を行い経営が安定した企業もありました。

ただし人件費の削減を安易に行ってしまうと、社員の反発を招くことになりますので、もし行うとしても慎重に行うようにしてください。

最悪の場合、大量の社員が辞めることになってしまう可能性があるので注意しましょう。

また人件費削減は労使間トラブルに発展する可能性もあります。そのため法的リスクについては、会社の顧問弁護士や外部の弁護士の方に事前相談するようにしましょう。

資金繰り表の見直し

経営を根本的に改善させるためには、資金繰り表を何度も見直すのが効果的です。

本当に必要な経費なのかを検証することにもなります。

また仕入先を見直すことによって資金繰りは劇的に変わる可能性がありますので、資金繰り表の見直しは早急に行うべきです。

資金繰り表の見直しについては銀行が担当している場合、必ず話題に出します。

中小企業の中には資金繰り表をざっくりとしか作っていない会社も多いです。

銀行の指導により資金繰り表をある程度生地で作ることによって「何にお金が使われているか」が明確になり経営が安定することがあります。

仕入れ先についても銀行が仕入れ先を紹介することもあるので、融資を受けている銀行とはある程度仲良くするべきでしょう。

事業縮小・売却

資金繰り表の見直しなどを行っても、経営が改善されない場合は、事業縮小や売却を考えざるをえません。

事業縮小や売却を行い経営リソースを本業に当てることで経営を立て直せる可能性があります。

本業ではない事業を売却することにより手元にキャッシュが入り、そのキャッシュを使って経営を立て直す例はたくさんあります。

最近ではHISが2022年にハウステンボスを評価額1000億円の売却を行い、財務状況の立て直しをおこなっています。

このように大型の事業売却でなくても、小規模の事業譲渡でも数億円の調達は可能です。

事業縮小や売却と聞くとマイナスなイメージがあるかもしれませんが、事業を存続させるためには躊躇なく決断すべきでしょう。

利用してない資産の売却

企業の中には、事業の中で利用されていない資産がある会社があります。

事業に関係ない利用されていない資産を売却することによって、財務諸表を大きく改善させることができます。

遊休不動産を売却することにより手元にキャッシュが入り、そのキャッシュを使って経営を立て直す例はたくさんあります。

遊休不動産は場所によっては大きく値上がりしている可能性があるので、一度価格を査定するのが良いでしょう。

こちらもメガバンク等であれば不動産会社の紹介ができるので便利です。

事業縮小や売却と聞くとマイナスなイメージがあるかもしれませんが、事業を存続させるためには躊躇なく決断すべきでしょう。

利用されていない資産がないかを調べることも経営改善のためには行うようにしてください。

法的整理

どんなに手を尽くしても経営が改善されない場合、法的整理を検討すべきです。

いわゆる倒産になります。

倒産をしてしまってもその後、新たに事業を行うことができますし、新たな道を開くことにもつながりますので決してマイナスだけではありません。

従業員を大切に考えるのであれば、法的整理を早めに検討するのも方法かもしれません。

資金繰りの苦しい時は専門家の相談もおすすめ

資金繰りが苦しい時は専門家に相談するのも良いでしょう。

税理士や公認会計士が融資コンサルや補助金申請のコンサルを行っているケースがあります。

まずは顧問税理士に相談してみましょう。

お金をかけずに相談するのでもっともおすすめな方法は、市役所や区役所などの公的機関が行っている無料相談です。

このような相談会の場合税理士等の専門家と無料で相談できる場合もありますので事前にしっかりチェックするようにしましょう。

資金繰りに関するよくある質問

会社の現預金はどのくらい必要ですか?

一般論としては、月商の3ヶ月分の現預金があると安定した財務状況と言えます。

ただし、業種やコスト状況により固定費比率や変動費率が異なるため一概には言えず、月商の1ヶ月程度で十分な場合もあるでしょう。

資金ショートしそうなときの対処法はなんですか?

資金ショートを防ぐには、以下のような対処法があります。

- 銀行などから借入を行う

- ファクタリングで売掛債権を早期現金化する

- クレジットカード支払いなどで買掛債権の支払いを後ろ倒しする