近年、ファクタリングは法人だけでなく個人に対して行なっている業者も増えています。

ファクタリングとは売掛金などの債権を業者に売却することで、ファクタリング会社から手数料を除いた売却代金を早めに手に入れる方法です。

取引先からの入金が予定より1ヶ月遅延したなどの理由で急遽まとまったお金が必要と考えている人にはまさにぴったりなのがファクタリングです。

個人事業主で資金調達に困っている人に、自分に合ったファクタリング会社の選び方とおすすめの会社、注意すべきことなどをまとめてご紹介します。

早急な資金が必要な方は「ファクタリング即日」の記事をご参照ください。

個人事業主にファクタリングの利用がおすすめな理由

個人事業主にファクタリングの利用がおすすめな理由は以下の通りです。

- 審査が甘く資金調達しやすい

- オンライン完結できる

- 取引先にバレずに利用できる

- 少額でも利用可能

ファクタリングは審査が甘く資金調達しやすい

ファクタリングは融資などと比べて、審査が甘く資金調達がしやすいです。借金や税金滞納をしていたら融資は受けられませんが、ファクタリングなら資金調達可能です。

これから先に振り込まれる予定である売掛金の債権を譲渡(売却)する債権譲渡契約(売買契約)であるからです。

ファクタリング会社は利用者から買い取った売掛金を、売掛先の企業から回収します。

ファクタリングの審査は売掛金を譲渡する利用者よりも、売掛先の会社の信用度が重要視されます。ファクタリング会社は売掛先の信用調査を行いファクタリングをするかどうかを決定します。

審査に重要なのは売掛先の企業の財務状況や経営状況であり、ファクタリング会社はそれらを独自の与信に基づき調査しています。

信用調査とは企業間の商取引に際し、相手方の資産や営業状況を把握し、取引の可否や与信限度などの決定材料とするために調査することです。

ファクタリングはオンライン完結できる

ファクタリングは申し込みから審査・契約・入金まですべての過程をオンライン完結できます。

オンライン完結型ならば非対面で今すぐに契約手続きができます。

以前は対面型しかなく遠方からの利用はコストも時間もかかり大変でしたが、現在はオンライン完結型を選べば全国どこでもWEB完結での申し込みが可能です。

ファクタリングは取引先にバレずに利用できる

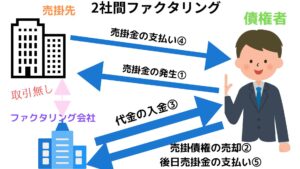

2社間ファクタリングを選べば、取引先(売掛先)の企業にバレずに利用することができます。ファクタリングには2社間ファクタリングと3社間ファクタリングがあります。

3社間ファクタリングは譲渡契約が正式に締結される前に、売掛債権をファクタリング会社に債権譲渡をすることを取引先に伝えて売掛先から債権譲渡の同意を得る必要があります。

3社間ファクタリングをすると取引先にファクタリングの利用がバレてしまうので、資金繰りがうまくいっていないのかと思われて信頼を落としてしまうリスクがあります。

2社間ファクタリングを選べば取引先に一切連絡がいかないため、バレずに利用ができます。

取引先にバレたくない人はファクタリングの中でも2社間ファクタリングがおすすめです。

ファクタリングは少額でも利用可能

ファクタリングは少額でも利用がすることができます。

数十万円の請求書一枚であったり、さらには少額の請求書の一部であっても利用することができます。

最低1万円の請求書から利用できる業者も存在します。

実際のファクタリング買取額の下限と上限は会社によって大きく異なるので自分に合った業者を探しましょう。

売掛先からの入金が遅延したことでお金が不足し、日々の生活費を賄うため、外注費などファクタリングの用途は人それぞれです。

個人事業主が実際に20万円資金調達したという、PayTodayに載っていたお客様の声の一部を紹介します。

フリーランス1期目でも利用可能(確定申告無し)

用途:運転資金 20万円/即日 手数料:9%

独立して個人事業主としてデザイナー業を開始しました。ありがたいことに運よく案件を3つほど同時に受注できたのですが、外注費の支払い金が不足してしまいました。

どうしても案件を受注したかったので、ファクタリング(請求書買取)の利用を決意して2社ほど手探りで申込をしてみましたが、個人事業主であること、確定申告をしていないことにより断られてしまいました。

3社目でPayToday様に申込をしたところ、銀行の履歴をベースとした審査をして下さり、申込から2時間後に入金が確認できました。

資金調達についてあまり考えたことはなかったので少し慌ててしまっていましたが、PayToday様に丁寧に説明いただき安心して利用できました。

おかげで新規受注でき売上増加につながったので良かったです。

引用元: PayTodayご利用例

【個人事業主向け】ファクタリングの利用におすすめな人

個人事業主向けファクタリングの利用におすすめな人を以下にまとめました。

- 取引先からバレたくない人

- 他の融資が受けられない人

- 即日や土日など急遽必要な人

取引先からバレたくない人

取引先からバレたくない人に2社間ファクタリングはおすすめです。2社間ファクタリングは取引先にバレずに利用することができます。

しかし、3社間ファクタリングを選ぶと取引先に売掛債権の債権譲渡の通知が行きます。

債権譲渡の通知とは、ファクタリングを利用しようとしていることを取引先に伝えられます。そして取引先が同意をファクタリング会社にしないといけません。

他の融資が受けられない人

日本政策金融公庫 ・信用金庫 ・銀行融資 ・ビジネスローンなどを利用できない人にファクタリングはおすすめです。

ファクタリングは融資とは異なります。融資は与信管理のために利用者の与信調査をしますが、ファクタリングは取引先(売掛先)の信用調査(与信調査)をします。

ファクタリンングは利用者が赤字であっても売掛債権を現金に換える売買契約であるため一切審査に影響しません。

ファクタリングは一回の手数料はそこまで高く感じないかもしれませんが、年利で考えるとかなり高いため、つなぎ資金として利用することがおすすめです。

アクセルファクターのよくあるご質問にも同様に説明がされています。

Q. 赤字でも利用可能でしょうか?

A. ファクタリングは今現在御社が有している売掛債権(資産)を現金に換える資金調達方法です。

つまりは「売買契約」 であるため、赤字であっても取引に影響は一切ございません。

即日や土日など急遽必要な人

ファクタリングの利用は即日や土日など急遽必要な人におすすめです。売掛先からの入金が遅れ資金繰りが苦しい人でも、売掛金を譲渡することで即日ファクタリング会社から入金してもらえます。

今すぐ資金調達したいと思って調べている個人事業主さんもいらっしゃると思います。その中で今日が土日祝日だった人もご安心ください。

銀行融資などとは異なりファクタリングは土日祝日でも利用可能なところは存在します。

今回紹介しているファクタリング会社は難しい手続きもなくWEB完結で即日入金可能です。

日本政策金融公庫・信用金庫・銀行融資・ビジネスローンはファクタリングよりも長い時間が審査までに必要です。

【個人事業主向け】ファクタリング会社おすすめ9選

個人事業主向けファクタリング会社をご紹介します。

買取手数料・審査通過率・買取可能額・必要書類の数・債権譲渡登記の有無がファクタリング会社を選ぶ上で重要です。

| サービス名称 | 即日対応 | 買取手数料 | 審査通過率 | 買取可能額 | 必要書類の数 | WEB完結 |

|---|---|---|---|---|---|---|

| ラボル | 最短60分 | 一律10% | 非公開 | 1万円~ | 3つ | 可能 |

| ペイトナーファクタリング | 最短10分 | 一律10% | 非公開 | 初回25万円 | 3つ | 可能 |

| ベストファクター | ⭕️ | 2%~20% | 92.25% | 30万円以上の売掛債権 | 6つ | 審査WEB

契約対面 |

| QuQuMo | 最速2時間 | 1%~14.8% | 98% | 無制限 | 2つ | 可能 |

| アクセルファクター | ⭕️ | 2.0%~20% | 非公開 | 30万円以上の売掛債権 | 最低4つ | 可能

対面も可能 |

| 土建くん | 最短60分 | ー | 91% | 30万円~3000万円 | 8つ | ー |

| PayToday | 最短30分 | 1%~9.5% | 非公開 | 10万円~上限なし | 4つ | 可能 |

| フリーナンス | ⭕️ | 3%~10% | ー | ー | 5つ | 可能 |

| バイオン | ⭕️ | 一律10% | 非公開 | 5万円~ | 7つ | 可能 |

※今回ご紹介するファクタリング会社は「請求書買取おすすめ」「ファクタリングおすすめ」の記事でも紹介されている、優良業者となっています。

ラボル

| 手数料 | 一律10% | WEB完結 | 可能 |

|---|---|---|---|

| 入金速度 | 最短60分 | 審査通過率 | 非公開 |

| 必要書類 | 3つ | 償還請求権の有無 | なし |

| 契約方式 | 2社間ファクタリングのみ | 債権譲渡登記の有無 | なし |

| 買取可能額 | 1万円~ | 運営会社 | 株式会社ラボル |

ラボルは手数料が一律10%で1万円からの利用ができるので少額利用におすすめです。

1万円から売掛債権を買取ってもらもらえ手数料は一律10%なので小口利用に向いています。

買取可能額が大きく売掛債権の信頼先によっては手数料が10%を切ることがあるので、大口の時は必ず相見積もりをしましょう。

債権譲渡登記がないので、入金速度も早く登録手数料などがかからないので利用者にとっては大きなメリットです。

償還請求権もないのは売掛先の企業が倒産しても利用者は返還義務がないので安心して利用することができます。

運営元は東証プライム上場企業の子会社である株式会社ラボルなので安心できます。

ラボルの必要書類

- 本人確認書類

- 請求書

- 請求確認メール・Slack

- 請求確認メール・Slackの提出が厳しい場合下記の提出でも可能 複数提出で審査通過率が上がる

・LINEやChatworkなど、取引先担当者との連絡履歴

・ 取引先からの過去の入金履歴

・ 押印済みの発注書や契約書

・ 通帳のコピー

ペイトナーファクタリング

| 手数料 | 一律10% | WEB完結 | 可能 |

|---|---|---|---|

| 入金速度 | 最短10分 | 審査通過率 | 非公開 |

| 必要書類 | 3つ | 償還請求権の有無 | なし |

| 契約方式 | 2社間ファクタリング | 債権譲渡登記の有無 | なし |

| 買取可能額 | 初回1万円~25万円

最大100万円 |

運営会社 | ペイトナー株式会社(旧yup株式会社) |

手数料一律10%で少額取引におすすめなのはペイトナーファクタリングです。

初回取引で少額取引の場合、多くの会社で手数料は幅のある手数料表記の最大値であることが多いです。ペイトナーファクタリングは一律で10%で、入金速度は最短10分で業界最高水準です。

独自のAI審査を導入していることでスピーディーな審査を実現しています。

他社との入金速度比較表です。

| ファクタリング会社名 | 入金速度 |

|---|---|

| ペイトナーファクタリング | 最短10分 |

| ベストファクター | 最短24時間 |

| QuQuMo | 最速2時間 |

| アクセルファクター | 最短即日 |

| 土建くん | 最短60分 |

| PayToday | 最短30分 |

| ラボル | 最短60分 |

| フリーナンス | 最短即日 |

| 最短即日 |

償還請求権がない(ノンリコース)ので利用者は売掛先の企業にバレずに安心して使えます。

さらに債権譲渡登記の必要もありません。

多くのファクタリング会社は売掛金の未収などのリスクを回避するために債権譲渡登記が必要ですが、ペイトナーファクタリングは必要ないので余分な手数料や時間の短縮を可能にしています。

審査・契約に必要な書類はたった3つだけで準備がしやすいです。

ペイトナーファクタリングの必要書類

- 請求書

- 顔写真付き身分証明書

- 通帳(口座の入出金明細を3ヶ月程度)

ベストファクター

| 手数料 | 2%~20% | WEB完結 | 審査 |

|---|---|---|---|

| 入金速度 | 最短24時間 | 審査通過率 | 92.25% |

| 必要書類 | 6つ | 償還請求権の有無 | なし |

| 契約方式 | 2社間ファクタリング

3社間ファクタリング |

債権譲渡登記の有無 | 2社間ファクタリング原則必要

要相談 |

| 買取可能額 | 30万円以上の売掛債権 | 運営会社 | 株式会社アレシア |

最低買取可能額が30万円以上と少額ではなく多額の資金調達に向いているのがベストファクターです。

審査通過率は92.25%と通りやすいのが数字からわかります。必要書類が多く一見面倒ですが、必要書類が多いからこそ売掛先の企業を調査しやすく信頼に応じて手数料を低くすることが可能です。

書類の不備には十分気をつけましょう。

業界最低手数料の2%〜で即日振込実行率は59.5%です。つまり二人に一人以上が実際に申込日に入金がされています。

年間相談数は8,455件で安心の実績を誇ります。

2023年9月の最高買取額は3,600万円で物流業の方の利用です。

最多利用業種は建設業です。

債権譲渡登記は2社間ファクタリングの時は原則必要ですが、相談をすれば対応してくれる場合があるのでまずは気軽に申し込みましょう。

ベストファクターの審査に必要な書類

- 本人確認書類

- 入出金の通帳

- 請求書・見積書・基本契約書

ベストファクターの契約に必要な書類

- 納税証明書

- 印鑑証明書

- 登記簿謄本

QuQuMo

| 手数料 | 1%~14.8% | WEB完結 | 可能 |

|---|---|---|---|

| 入金速度 | 最速2時間 | 審査通過率 | 98% |

| 必要書類 | 2つ | 償還請求権の有無 | なし |

| 契約方式 | 2社間ファクタリング | 債権譲渡登記の有無 | なし |

| 買取可能額 | 無制限 | 運営会社 | 株式会社アクティブサポート |

必要書類が最も少なく2つで、入金速度も最短2時間とスピーディーに手続きを進めたい人におすすめなのがQuQuMoです。

QuQuMoは買取可能額が無制限で少額から多額の売掛債権を現金化してくれます。

審査通過率は驚異の98%でほとんどの人が審査に通過しています。

契約や利用する場合に面談は一切不要でオンライン完結ができます。ノンリコース(償還請求権なし)であるため、取引先にバレないので安心して利用することが可能です。

弁護士ドットコム監修のクラウドサインでの契約締結なので安心できます。

クラウドサインとはCMも開始していて業界シェア80%を超える電子契約サービスです。

QuQuMoの必要書類

- 請求書

- 通帳

アクセルファクター

| 手数料 | 2.0%~20% | WEB完結 | 可能 |

|---|---|---|---|

| 入金速度 | 最短即日 | 審査通過率 | 非公開 |

| 必要書類 | 最低4つ | 償還請求権の有無 | なし |

| 契約方式 | 2社間ファクタリング

3社間ファクタリング |

債権譲渡登記の有無 | 原則必要

急ぎの場合、要相談 |

| 買取可能額 | 30万円以上の売掛債権 | 運営会社 | 株式会社アクセルファクター |

取引額が大きくなるほど手数料が下がる仕組みで高額取引におすすめなのがアクセルファクターです。

相見積もりのために請求書と預金通帳の二点だけで仮審査が行えます。急いでいてもより安い手数料を得るために、相見積もりをすることを推奨します。そのための仮審査が書類2点で行えるのは大変便利です。

アクセルファクターは即日振込をモットーにしていて、実際に申し込みの半数以上が即日振込を経験しています。

決済判断は通常稟議を経てからですが、アクセルファクターは現場の担当者が判断しているため50%以上即日振込を実現できています。

売掛債権額が大きくなるほどファクタリング手数料が下がります。目安は以下の表の通りです。

| 売掛債権額 | ファクタリング手数料 |

|---|---|

| ~100万円 | 10%~ |

| 101~500万円 | 5%~ |

| 501~1000万円 | 2%~ |

| 1001万円以上 | 別途相談 |

アクセルファクターの必要書類

- 売掛金が確認できる書類(請求書等)

- 入金確認可能な預金通帳

- 直近の確定申告書(所得税又は法人税)

- 身分証明書

必要に応じて用意いただく書類

- 納税証明書(又は納付書や領収書)

- 印鑑証明書

- 取引先様との契約書

債権譲渡登記は2社間ファクタリングでは原則必要ですが、取引金額や利用者の状況によって省略するケースが増えているのでまずは問い合わせてみることがおすすめです。

Q. 債権譲渡登記は必要でしょうか。

A. 2社間ファクタリングでは原則必要とさせていただいておりますが、取引金額やお客様の状況に応じて省略するケースも多くなっております。お急ぎの場合は考慮いたしますので、まずはお問い合わせください。

引用元:アクセルファクター よくある質問

土建くん

| 手数料 | ー | WEB完結 | 可能 |

|---|---|---|---|

| 入金速度 | 最短60分 | 審査通過率 | 91% |

| 必要書類 | 8つ | 償還請求権の有無 | ー |

| 契約方式 | ー | 債権譲渡登記の有無 | ー |

| 買取可能額 | 30万円~3000万円 | 運営会社 | 株式会社ワイズコーポレーション |

建設業界専門で注文書ファクタリングが可能な建設業界の方におすすめなのが土建くんです。

通常、請求書は必要な書類ですが土建くんは注文書でも可能です。請求書は仕事が終わった後に取引対象となるサービスや商品の料金を請求するものですが、注文書は取引が同意された段階のものです。

注文書ファクタリングのメリットは、請負契約のため資金が枯渇していて次の案件が受けられない人や、負債を作りたくないけど資金が必要なひとに注文書の段階で利用ができることです。

土建くんはお客様満足度95%、リピート率93%、 審査通過率91%と建設業の人に愛されています。

リピート率が93%ということは複数回の利用で手数料が低くなっていて利用者からの評価が高いと考えられます。

申込の与信審査で必要な書類はFAXまたはメールでの提出となります。

面談や契約時の必要書類はコピーではなく原本である必要があることにも注意が必要です。

土建くんの申込必要書類

- 決算書(直近2期分)

- 売掛先との契約書、請求書、発注書等

- 入出金の確認がとれる通帳(過去6ヶ月分)

土建くんの面接時必要書類

- 会社謄本

- 印鑑証明書(法人・代表者個人)

- 代表者個人の住民票

- 代表者の身分証明書(顔写真の付いたもの)

- 左記1.申込与信審査の必要書類の原本

PayToday

| 手数料 | 1%~9.5% | WEB完結 | 可能 |

|---|---|---|---|

| 入金速度 | 最短30分 | 審査通過率 | 非公開 |

| 必要書類 | 4つ | 償還請求権の有無 | なし |

| 契約方式 | 2社間ファクタリング | 債権譲渡登記の有無 | なし |

| 買取可能額 | 10万円~上限なし | 運営会社 | Dual Life Partners株式会社 |

累計申込額100億円突破、オンライン全国どこでも対応していて手数料は一桁台で相見積もりで必ず利用したいのがPayTodayです。

通常手数料は最大20%や低くても10%のところが多い中、9.5%と低く安心して使いやすいです。

WEB完結可能で入金速度も最短30分と即日対応も兼ね備えています。

PatTodayは個人事業主・フリーランス・地方中小企業・ベンチャー企業・スタートアップに注力していて、手数料の低さや速さなどのサービス面からも個人事業主の強い味方です。

多くのファクタリング会社では30日~45日先までの債券買取が多いですが、PatToday最大90日後までの請求書買取に対応しています。

債権譲渡登記も不要であり独自のAI審査により確実性の高い債権のみ買取ことで業界最安水準の手数料を実現しています。

審査通過率は非公開でありHPに確実性の高い債権のみと書かれていることから他社よりは審査は厳しい可能性が高いです。しかし審査が通れば手数料は低いので見積もりは取りましょう。

必要書類のところに必須ではない書類が書いてありますが、提出した方が信頼できるかどうかの判断材料になり審査に通りやすくなったり、手数料が下がりやすくなる場合もあるためできるだけ提出しましょう。

PayTodayの必要書類

- 直近の確定申告書B一式(*必須ではない)(収支内訳書 含)

- 全ての事業用個人名義口座の直近6か月分以上の入出金明細(*必須ではない)(通帳コピーorインターネットバンキングの明細etc.)

- 買取を希望する請求書

- 申込人の本人確認書類(免許証、パスポートなど顔写真付きのもの)

フリーナンス

| 手数料 | 3%~10% | WEB完結 | 可能 |

|---|---|---|---|

| 入金速度 | 最短即日 | 審査通過率 | |

| 必要書類 | 5つ | 償還請求権の有無 | |

| 契約方式 | 2社間ファクタリング

3社間ファクタリング |

債権譲渡登記の有無 | |

| 買取可能額 | 運営会社 | GMOクリエイターズネットワーク株式会社 |

個人事業主を支えるお金と保険のサービスで、複数回利用することで手数料が低くなるので複数回利用する予定の人にはフリーナンスがおすすめです。

他社サービスとの大きな違いはフリーナンス口座を利用することで即日払いの手数料を下がることや、最大5000万円の保証が受けられます。

さらに初回手数料50%キャッシュバックキャンペーンをしているので手数料が実質5%以下に抑えられます。

複数回利用することで手数料は下がりますが、ファクタリングは複数回利用する前提での資金調達はあまり健全ではありません。

一度きりでの利用などにはファクタリングは便利ですが、何度も利用してしまうと実質金利は数10%から100%を超える可能性もあり長期の資金到達には適していません。

フリーナンスの必要書類

- 本人確認書類

- 請求書

- 住所確認

- 通帳過去3か月間

- 契約書・発注書など

バイオン

| 手数料 | 最短即日 | WEB完結 | 可能 |

|---|---|---|---|

| 入金速度 | 一律10% | 審査通過率 | 非公開 |

| 必要書類 | 7つ | 償還請求権の有無 | なし |

| 契約方式 | 2社間ファクタリング | 債権譲渡登記の有無 | |

| 買取可能額 | 5万円~ | 運営会社 | 株式会社バイオン |

独自のAI審査により売掛金を最短60分で即日買取してくれるのがAIファクタリングを導入しているバイオンです。

決算や確定申告が一期済んでいなくても試算表を提出することで売掛金の買取をしてくれるので、会社を設立して間もない人にも利用ができます。

来社や面談が不要でWEB完結可能で手数料が一律10%で5万円から利用することができます。

償還請求権(ノンリコース)はないので万が一、売掛先の企業の倒産や未払いが生じてもファクタリング利用者は返金義務がありません。

バイオンの必要書類

- 運転免許証かパスポート

- 確定申告書別表(ー)の控え

- 貸借対照表

- 損益計算書

- 勘定科目明細

- 入出金明細直近3ヶ月

- 売却予定の請求

【個人事業主向け】ファクタリング会社の選び方

個人事業主向けファクタリング会社を選ぶ時は以下のポイントに気をつけてみてください。

- 少額利用も可能なファクタリング会社を選ぶ

- オンライン完結可能なファクタリング会社を選ぶ

- 審査の緩いファクタリング会社を選ぶ

- 即日・土日でも利用可能なファクタリング会社を選ぶ

少額利用も可能なファクタリング会社を選ぶ

個人事業主がファクタリング会社を選ぶ時は少額利用も可能なファクタリング会社を選びましょう。100万~1億円が利用可能といった法人向けの会社もあります。

先ほど紹介したファクタリング会社は個人事業者対応もしていますが、利用可能額はファクタリング会社ごとに異なります。

手数料は決してローンなどと比較すると安くはないため不必要な分まで借りるのは後の資金繰りが困ってしまうで、自分に合う会社を特徴含めて載せているので参考にしてください。

あくまで、つなぎ資金であることを忘れずに覚えておきましょう。

オンライン完結可能なファクタリング会社を選ぶ

オンライン完結可能なファクタリング会社を選びましょう。

対面型と比較してオンライン完結は、今すぐ申し込むことができて即日入金をしてもらえる会社も多くあります。

必要書類も郵送ではなく、WEBフォームで資料提出を簡単に行えます。

今回紹介した会社は全てオンライン完結に対応しているので、気になるファクタリング会社にまずは申し込みましょう。

審査の緩いファクタリング会社を選ぶ

審査の緩いファクタリング会社を選びましょう。審査が緩い方が早めに審査が早く終わりすぐに資金を手に入れられます。

手数料が高い場合は審査が通りやすく、低い場合は審査に通りにくい傾向があります。

しかし、一律手数料の会社でない限りは申し込みして見積もりを取るまでは実際の手数料はわからないので相見積もりをしましょう。

審査通過率の高い会社を以下に載せます。

- QuQuMo:98%

- ベストファクター:92.25%

- 土建くん:91%

個人事業主でも取引実績が多くあるかどうかなどによって審査の通りやすさは異なります。必要書類が多ければ準備に時間がかかります。

即日・土日でも利用可能なファクタリング会社を選ぶ

急ぎの方は即日入金可能・土日でも利用可能なファクタリング会社を選びましょう。

今回紹介している9つのファクタリング会社はすべて即日対応可能です。

申込は土日・祝日でも可能な会社は多いですが、入金は土日・祝日非対応の会社は多くあるので注意が必要です。

【個人事業主向け】ファクタリングの利用の流れ

ファクタリングの利用は基本的には以下の通りです。

WEB・電話・窓口・郵送などによって異なりますが今回は急いでいる方に最もおすすめなWEB完結の利用の流れを解説します。

WEB完結絵も会社によって異なるので申し込む時は各会社ごとの利用の流れはHPで確認しましょう。

- 申し込み

- WEBフォームで資料提出 必要書類も紹介

- 見積もり

- オンライン契約・振り込み

申し込み

初期費用や月額費用はかからない会社が多く、簡単な会員登録をすることが多いです。

電話またはメールフォームお問い合わせをします。

質問や資金調達の悩みなどを気軽に相談することも可能です。

WEBフォームで資料提出 必要書類も紹介

必要書類をオンラインでアップロードします。

必要書類は会社によって最低2つから8種類程度必要な会社もありますが、下記の書類は必要なところが多いので先に準備しておきましょう。

申し込みも一社ではなく複数社を申し込み手数料が低いところと契約しましょう。

本人確認書・請求書・通帳はほとんどすべての会社で必要です。

この3つがあればペイトナーファクタリング・QuQuMoなどは申し込み可能です。

必要書類

- 代表者の本人確認書類

- 請求書

- 入出金の通帳

- 納税証明書

- 印鑑証明書

- 登記簿謄本

- 見積もり

利用の可否を書類などからファクタリング会社は審査します。

ファクタリングに関する説明を聞いた後、希望金額や資金調達日などを答えます。

オンライン契約・振り込み

契約完了後は即日、指定の銀行口座に振り込まれます。

契約と振込は同時なことが多いですが、土日・祝日は非対応な会社が多くあるので注意が必要です。

【個人事業主向け】ファクタリング利用する上での注意点

ファクタリングを利用する上での注意点をまとめました。難しい用語も簡単にわかりやすく紹介します。

- 債権譲渡登記の有無を確認する

- 償還請求権がないことを確認する

- 偽装ファクタリングに注意する

- 注文書ファクタリングは利用できる?

- 請求書のみでは利用できない

- 複数サービスから相見積もりを取る

債権譲渡登記の有無を確認する

債権譲渡登記の有無を確認しましょう。

2社間ファクタリングを行う際に、売掛債権が利用者からファクタリング会社に移ったことを公的に示す材料です。法務局に登録がされます。

利用者が売掛債権の二重譲渡を防ぐために登録を義務付ける業者が多く存在します。

基本的に売掛先の企業が確認することはまずないですが、債権譲渡登記は閲覧することは可能です。万が一閲覧されれば、ファクタリングを利用したことがバレてしまいます。

債権譲渡登記を行うには手数料がかかります。1つの売掛債権につき7500円もかかります。その費用負担も利用者なので注意が必要です。

日本司法書士会連合会の債権譲渡登記制度の詳細です。

興味がある人は以下をご覧ください。

債権譲渡登記制度とは、その登記の対象を法人が金銭債権を譲渡した場合や金銭債権を目的とする質権の設定をした場合に限定して、民法の特例として創設された制度です。債権譲渡登記をすることによって、債務者が多数に及ぶ場合でも、簡易に第三者に対する対抗要件を具備することが可能となりました。また、債務者が特定していない債権の譲渡についても債権譲渡登記が可能なことから、債権担保の対象は広範囲に及びます。

引用元:日本司法書士会連合会

償還請求権がないことを確認する

償還請求権がないことを確認しましょう。償還請求権がなければ、売掛金をファクタリング会社に譲渡した後には利用者は虚偽の報告などがない限り責任はありません。

償還請求権とは売掛債権などが債務者(売掛先)から支払われないときに、責任範囲を遡って請求できる権利です。

償還請求権がある場合、売掛先の企業が倒産などによりファクタリング会社にお金を支払わないと、本来売掛先の企業がファクタリング会社に払う代金をファクタリング利用者が代わりに、ファクタリング会社に支払わなければならないということです。

以下はQuQuMoの公式HPのよくあるご質問から引用です。

Q. 売掛先が倒産した場合はどうしたらいいのでしょうか?

A. 売掛先の倒産リスクも含めてお買取をさせていただきますので、お客様に返済の義務はございません。QuQuMo(ククモ)ではノンリコース【償還請求権なし】での契約になりますのでご安心ください

引用元:QuQuMo よくあるご質問

偽装ファクタリングに注意する

偽装ファクタリングに注意しましょう。ファクタリングは銀行や消費者金融などの貸金業と異なり資格は不要です。

無資格でファクタリングは行うことができます。そのため、近年ファクタリング業者を装ったヤミ金業者が存在します。

正規のファクタリング業者とヤミ金業者では手数料が大きく違います。

ヤミ金業者は正規の業者と異なり審査不要である代わりに手数料が異常に高いことが多いです。審査不要な正規のファクタリング会社は存在しないので、審査不要と謳っているファクタリング会社はヤミ金業者なので注意しましょう。

近年違法な業者が多く、金融庁が”ファクタリングの利用に関する注意喚起”と声明を出していますがファクタリング自体が違法なわけではありません。

金融庁の公式HPより引用したものです。

近時、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。

ファクタリングとして行われる取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

事業者の皆様におかれては、こうした偽装ファクタリングを利用することのないよう、十分注意してください。

ファクタリング会社を装ったヤミ金業者の過去の事件を日本経済新聞より引用しました。貸付は貸金業法に則って行う必要があります。

しかし、この事件のようなヤミ金業者は日本貸金業協会に登録されていません。

利息制限法を無視している違法な金利で利用者からお金を巻き上げるといった事例があります。

*2017年8月30日の記事です

会長は約320万円の売掛債権を業者に譲渡する一方で、同じ業者から20万円を借り入れた。利息を含めて31万円を返済したが、債権は結局、業者の求めで会長側に戻ることになったという。

業者は債権の購入代金を支払っておらず、府警生活経済課は一連の取引について、債権を担保にした無登録での違法な貸し付け行為だったと判断。同じグループのメンバーが複数の中小企業を相手に、同様の手口による貸し付けを繰り返したとして、今年1月以降、14人を貸金業法違反などの疑いで逮捕した。

注文書ファクタリングは利用できる?

個人事業主に注文書ファクタリングが利用できる会社少ないです。

審査の厳しい建設業界でさらに個人事業主でも注文書ファクタリングが利用できるのは土建くんです。

ただし注文書ファクタリングは請求書ファクタリングと比較すると、仕事を引き受けたタイミングであり本来取引先から入金されるよりもかなり早い期間になるためファクタリング会社は売掛金を回収できない可能性が高まります。

回収できない可能性が上がるためその分手数料が高くなりやすいです。

請求書のみでは利用できない

ファクタリングは請求書のみでは基本利用できません。

ただし、ペイトナーファクタリングは必須書類は請求書と顔写真つき身分証明書と実態確認書として、通帳以外でサイトURLでも可能です。

ファクタリング会社が請求書のみだと売掛先の与信調査をするのが難しいためです。ファクタリング会社も利益を出すため売掛債権を買い取って手数料分の差額を儲けます。

ただし売掛金が未回収となってしまっては損をしてしまいます。未回収を防ぐために売掛先のことを調査します。

通帳の履歴を見ることで取引が今まで行われていてきちんと支払い能力があることを確認できます。請求書が偽造されている架空債権であったり、他のファクタリング会社に売掛債権を譲渡している二重譲渡の恐れなどもあるからです。

上記のことを防ぐために、請求のみでは基本利用できません。

万が一請求書のみでファクタリング可能と謳っている業者があれば、ヤミ金業者などの偽装ファクタリングである可能性が高いので利用しないようにしましょう。

複数サービスから相見積もりを取る

複数サービスから相見積もりをとりましょう。

同一の請求書であっても取引スピード・手数料などには取引業者によって違いがでます。

相見積もりをするには申し込みの時間や複数社の契約内容のを比較・検討する時間は増えてしまいますが、おすすめのファクタリング会社は紹介したのでそれらの中で特に自分に合いそうな会社をいくつか申し込みましょう。

【個人事業主向け】ファクタリング以外の資金調達方法との比較

ファクタリング以外の資金調達方法との比較を紹介します。それぞれの資金調達の特性を理解しておきましょう。

ただしどの資金調達もファクタリングより時間を要します。

その代わり金利が低いなどのメリットもあるので、ファクタリングを利用した2~3ヶ月先の資金調達のことも考えて理解しておくことが重要です。

ファクタリングを利用し続けることは健全な資金調達とはいいにくいので先のことを考えた資金調達もしておくことを推奨します。

- 日本政策金融公庫

- 信用金庫

- 銀行融資

- ビジネスローン

日本政策金融公庫

日本政策金融公庫とは銀行や信用銀行などの一般的な金融機関の補完をし国民生活の向上に寄与するための政策金融機構です。

日本政策金融公庫は日本政府が100%する株式会社で営利目的の銀行とは異なります。

日本経済の発展に貢献するために新たな事業の創出、事業の再生、農林水産業の新たな展開など銀行融資は厳しいものでも多岐にわたって融資をくれます。

その分様々な審査が存在し2週間から1ヶ月くらいはかかることが多く、急ぎの場合は不都合です。

信用金庫

信用金庫は銀行融資と比べて地域のために地域の中小企業や個人に対しての融資を行います。個人事業主か従業員300人以下または資本金9億円以下の事業者にしか融資ができないなど信用金庫法による制限があります。

そのため銀行のように多額のお金を貸して大きく稼ぐようなことはできないです。地元の人との関係が重要であるため、丁寧な対応をしてくれることが多いです。

信用金庫での融資を受ける場合は基本的に信用保証協会を提案されます。審査が通って保証料を払っていれば、万が一返せないときに信用保証協会が代わりに金融機関に弁済します。

ただし代位弁済が行われると遅延損害金が日々膨らみ、一括返済を保証会社に求められます。信用情報も傷がつくため期限内に確実に返しましょう。

信用保証協会を通すと2~3ヶ月審査までにかかってしまいます。

信用金庫は、地域の方々が利用者・会員となって互いに地域の繁栄を図る相互扶助を目的とした協同組織の金融機関で、主な取引先は中小企業や個人です。利益第一主義ではなく、会員すなわち地域社会の利益が優先されます。さらに、営業地域は一定の地域に限定されており、お預かりした資金はその地域の発展に生かされている点も銀行と大きく異なります。

引用元:一般社団法人 全国信用金庫協会

銀行融資

銀行融資は低金利で大きな金額を借りられることが特徴です。基本的に担保や保証人が必要です。

個人事業主の場合、法人よりも融資額は通常小さいです。銀行は信用金庫と異なり融資に関する制限が小さく全国どこでも大企業であっても融資可能です。

ビジネスローン

ビジネスローンは事業資金としてのみ、法人や個人事業主が利用できるローンです。無担保・無保証人で原則借入可能で、年収の1/3までしか借入できない総量規制の対象になりません。

借入スピードはファクタリングよりは遅いですが、上記3つの融資方法と比較すると1日~1週間程度のものもあり早いです。

ビジネスローンは決算書に借入先を記録する必要があります。ファクタリングと異なり融資であるため信用情報に影響します。

金融公庫や銀行からの借入が行いにくくなる場合もあるため注意が必要です。

また金利も高い傾向にあり最高金利は10%~18%くらいのことが多いです。

借入限度額が大きく低金利のビジネスローンである場合、信用保証協会にお金を払い、保証が条件である場合がほとんどです。

よくあるご質問

ファクタリングに関するよくあるご質問を紹介します。

勘違いをしている人も多い質問なのでぜひ確認してみてください。

- 通帳なしでも利用できますか?

- 保証人は必要ですか?

- ファクタリングは借金ではないのですか?

通帳なしでも利用できますか?

通帳なしでも利用できるのはペイトナーファクタリングがあります。基本的には通帳なしでの利用はできないのでもし利用可能と書いてある場合は信頼できる情報なのか注意が必要です。

ペイトナーファクタリングなら必須書類はたった3つ!

・請求書

・顔写真付き身分証明書

・実態確認資料(サイトURLまたは口座入出金どちらか必須)

通帳は売掛先の企業が存在しているかの確認や、支払い能力を確認するために必要です。

すぐに準備ができる場合、通帳も提出したほうがファクタリング会社からは信用が増え審査に降りやすくなります。

保証人は必要ですか?

不要です。審査基準において最重要視されるのは、売掛先の支払い能力の有無です。

ファクタリングは利用者からお金を回収するのではなく、売掛先からお金を回収するからです。

ただし、売掛金が取引先に支払われたときにファクタリング会社に振り込まないとファクタリング会社から刑事告訴される恐れがあるので気をつけましょう。

ファクタリングは借金ではないのですか?

ファクタリングは借金ではありません。ファクタリング会社に資産である売掛金を、売掛先を買い取ってもらい資金調達をする債権譲渡(売買)契約です。

資産を売り払って資金を調達しているので会計上の分類では負債にはなりません。信用情報の記録にも傷がつきません。